Prescripción de deudas en España: Todo lo que necesitas saber sobre los plazos y beneficios

La prescripción de deudas es un proceso legal que establece los plazos en los cuales una persona tiene derecho a reclamar el pago de una deuda. En España, existe una normativa específica que regula este tema y establece diferentes plazos para la prescripción de distintos tipos de deudas. Comprender cómo funciona la prescripción de deudas es fundamental tanto para los deudores como para los acreedores, ya que puede tener implicaciones legales y financieras importantes.

Te explicaremos todo lo que necesitas saber sobre la prescripción de deudas en España. Hablaremos sobre los plazos legales establecidos, los beneficios tanto para los deudores como para los acreedores, y qué ocurre una vez que una deuda prescribe. Además, te daremos algunos consejos útiles para lidiar con las deudas y evitar problemas legales en el futuro.

- Qué es la prescripción de deudas y cómo funciona en España

- Cuáles son los plazos de prescripción para diferentes tipos de deudas en España

- Cuáles son los beneficios de la prescripción de deudas para los deudores

- Cómo puede un deudor confirmar si su deuda ha prescrito o no

- Qué acciones pueden interrumpir el plazo de prescripción de una deuda en España

- La prescripción de una deuda significa que el deudor ya no tiene ninguna obligación de pago

- Qué sucede si un acreedor intenta cobrar una deuda prescrita

- Existe algún plazo máximo para reclamar una deuda antes de que prescriba

- Cuál es el plazo de prescripción para las deudas hipotecarias en España

- -Quiénes son los principales beneficiados por la prescripción de deudas en España?

- Preguntas frecuentes (FAQ)

Qué es la prescripción de deudas y cómo funciona en España

La prescripción de deudas es un concepto legal que establece los plazos en los cuales una persona puede reclamar judicialmente el pago de una deuda. En España, el Código Civil contempla distintos plazos de prescripción, dependiendo de la naturaleza y origen de la deuda.

En términos generales, la prescripción de una deuda implica que, una vez transcurrido un determinado periodo de tiempo, el deudor ya no está obligado a pagarla. Esto se debe a que, pasado ese plazo, se considera que la acción para reclamar el pago ha caducado.

Plazos de prescripción de deudas en España

Los plazos de prescripción de deudas en España varían en función del tipo de deuda y de su origen. A continuación, detallaremos los plazos de prescripción más comunes:

- Deudas derivadas de contratos de préstamo hipotecario: La Ley establece un plazo de 20 años para que estas deudas prescriban.

- Deudas derivadas de contratos de préstamo personal: Estas deudas prescriben a los 15 años.

- Deudas derivadas de contratos de servicios: En general, las deudas por servicios prestados prescriben a los 5 años.

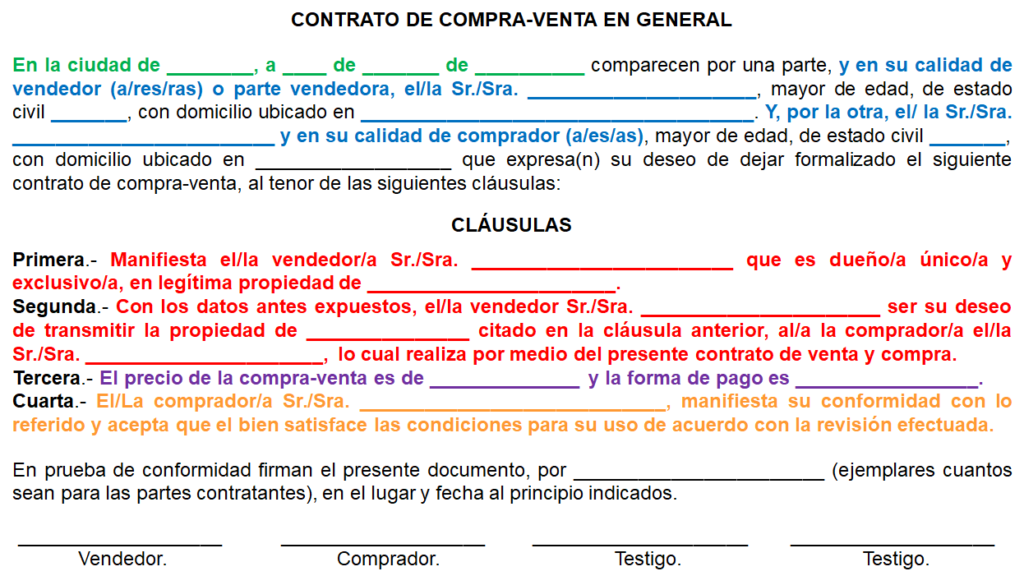

- Deudas derivadas de contratos de compraventa: Las deudas vinculadas a la compraventa de bienes prescriben a los 4 años.

Es importante tener en cuenta que estos plazos pueden variar en función de la legislación aplicable en cada caso concreto. Además, existen supuestos en los que se puede interrumpir la prescripción de una deuda y reiniciar el cómputo del plazo.

Beneficios de la prescripción de deudas

La prescripción de deudas puede reportar numerosos beneficios tanto para deudores como para acreedores. Entre los principales beneficios se pueden mencionar:

- Alivio económico para el deudor: Una vez que una deuda ha prescrito, el deudor ya no está obligado legalmente a pagarla, lo que supone un alivio económico para su situación financiera.

- Seguridad jurídica para el deudor: La prescripción de una deuda brinda seguridad jurídica al deudor, pues significa que ya no podrá ser demandado judicialmente por dicha deuda.

- Previsibilidad para el acreedor: La prescripción de una deuda también beneficia al acreedor al permitirle tener claridad sobre cuándo ya no podrá reclamar el pago de la misma.

La prescripción de deudas es un mecanismo legal que establece plazos para reclamar el pago de una deuda. Conocer los plazos de prescripción aplicables en cada caso resulta fundamental tanto para deudores como para acreedores, ya que les permite planificar su situación financiera y evitar problemas legales en relación a las deudas.

Cuáles son los plazos de prescripción para diferentes tipos de deudas en España

En España, existen diferentes plazos de prescripción para las diferentes tipos de deudas. Es importante conocer estos plazos ya que determinarán si una deuda puede ser reclamada legalmente o si ha expirado y ya no puede ser exigida.

Deudas civiles

Las deudas civiles suelen ser las más comunes, como por ejemplo las deudas hipotecarias, préstamos personales, deudas por tarjetas de crédito, entre otras. En este caso, el plazo de prescripción es de 15 años a partir del día siguiente en que la deuda se venció. Esto significa que el acreedor tiene hasta 15 años para reclamar la deuda, a menos que durante ese periodo se haya interrumpido la prescripción.

Es importante tener en cuenta que existen situaciones que pueden interrumpir la prescripción de una deuda civil, como por ejemplo la reconocimiento de la deuda por parte del deudor, un requerimiento judicial o extrajudicial, entre otros.

Deudas tributarias

En el caso de las deudas tributarias, como por ejemplo los impuestos, el plazo de prescripción varía dependiendo del tipo de impuesto y de la situación específica. Por lo general, el plazo de prescripción es de 4 años, pero existen excepciones en algunos casos.

Si el deudor presenta declaraciones falsas o incompletas con la intención de evadir impuestos, el plazo de prescripción se extiende a 10 años. Además, si se inicia un procedimiento de inspección o revisión por parte de la Administración Tributaria, el plazo de prescripción se suspende hasta que se resuelva dicho procedimiento.

Deudas laborales

En cuanto a las deudas laborales, como por ejemplo los salarios impagados, indemnizaciones o cotizaciones a la Seguridad Social, el plazo de prescripción es de 1 año. Esto significa que el trabajador tiene hasta 1 año para reclamar dichas deudas a partir de la fecha en que se generaron.

Es importante destacar que existen situaciones que pueden interrumpir la prescripción de una deuda laboral, como por ejemplo si el trabajador inicia un proceso judicial para reclamar dichas deudas.

Beneficios de la prescripción de deudas

La prescripción de deudas puede tener beneficios tanto para el deudor como para el acreedor. Para el deudor, la prescripción significa que ya no está obligado legalmente a pagar la deuda y esta desaparece de su historial crediticio. Esto le brinda al deudor la posibilidad de revertir la situación financiera y empezar de nuevo sin la carga de la deuda.

Por otro lado, para el acreedor, la prescripción significa que ya no puede obtener legalmente el pago de la deuda. Sin embargo, antes de que una deuda prescriba, el acreedor puede intentar recuperarla mediante acciones extrajudiciales o judiciales. Además, es importante mencionar que la prescripción no impide que el acreedor siga intentando recuperar la deuda, pero pierde la posibilidad de hacerlo mediante acciones legales.

Es fundamental conocer los plazos de prescripción para las diferentes tipos de deudas en España. Estos plazos determinarán si una deuda puede ser reclamada legalmente o si ha prescrito. Además, tanto el deudor como el acreedor pueden beneficiarse de la prescripción de deudas, ya que da la posibilidad al deudor de empezar de nuevo y al acreedor de buscar otras vías para recuperar la deuda.

Cuáles son los beneficios de la prescripción de deudas para los deudores

La prescripción de deudas es un concepto legal que puede tener beneficios significativos para los deudores en España. Si una deuda no se reclama dentro de ciertos plazos establecidos por la ley, puede prescribir y el deudor ya no está legalmente obligado a pagarla.

Uno de los principales beneficios de la prescripción de deudas es la liberación económica que proporciona a los deudores. Al prescribir una deuda, el deudor se libera de la obligación de pagarla, lo que le permite tener más control sobre sus finanzas y reducir su nivel de estrés.

Otro beneficio importante es que la prescripción de deudas puede ayudar a mejorar la situación crediticia de los deudores. Una vez que una deuda prescribe, ya no aparecerá en los registros de crédito, lo que puede tener un impacto positivo en la calificación crediticia del deudor. Esto facilita el acceso a préstamos y otros servicios financieros en el futuro.

Además, la prescripción de deudas puede ser especialmente beneficiosa en casos donde el monto adeudado es elevado y el deudor no tiene los recursos para pagar. La prescripción brinda al deudor la oportunidad de comenzar de nuevo y reconstruir su situación financiera sin la carga de la deuda que no puede afrontar.

Es importante destacar que la prescripción de deudas no es automática y está sujeta a ciertas condiciones y plazos. En España, el plazo de prescripción varía según el tipo de deuda. Por ejemplo, las deudas contraídas por contrato generalmente prescriben a los 5 años, mientras que las deudas relacionadas con impuestos tienen un plazo de prescripción de 4 años.

Es fundamental que los deudores estén informados sobre sus derechos y los plazos de prescripción aplicables a sus deudas específicas. Para ello, es recomendable buscar asesoramiento legal y consultar la legislación vigente en España.

Los beneficios de la prescripción de deudas para los deudores en España son la liberación económica, mejora en la calificación crediticia y la oportunidad de comenzar de nuevo sin la carga de deudas impagables. Siempre es importante estar al tanto de los plazos y condiciones aplicables para aprovechar al máximo estos beneficios.

Cómo puede un deudor confirmar si su deuda ha prescrito o no

La prescripción de deudas es un tema de gran importancia y relevancia en el ámbito financiero y legal. Conocer si una deuda ha prescrito o no puede tener implicaciones significativas para ambas partes involucradas, el deudor y el acreedor.

En España, existen plazos específicos establecidos por la ley que determinan cuándo una deuda se considera prescrita, es decir, cuando el tiempo transcurrido desde la fecha de vencimiento ha superado el límite establecido. Sin embargo, es importante destacar que este plazo puede variar dependiendo del tipo de deuda y del acuerdo al que se haya llegado entre las partes.

Para que un deudor pueda confirmar si su deuda ha prescrito o no, es necesario seguir ciertos pasos y tomar en cuenta diferentes aspectos legales. En primer lugar, es fundamental tener conocimiento de los plazos de prescripción establecidos para cada tipo de deuda.

Tipos de deudas y sus plazos de prescripción

- Deudas hipotecarias: El plazo de prescripción para las hipotecas es de 20 años.

- Deudas por préstamos personales: En este caso, el plazo de prescripción es de 5 años.

- Deudas por tarjetas de crédito: El plazo de prescripción para este tipo de deudas también es de 5 años.

- Deudas por impagos de alquiler: En este caso, el plazo de prescripción es de 5 años.

- Deudas por impagos de facturas: El plazo de prescripción para las facturas impagadas es de 5 años.

Es fundamental tener en cuenta que estos son solo algunos ejemplos y que existen muchos otros tipos de deudas con sus respectivos plazos de prescripción. Por lo tanto, si tienes alguna duda específica sobre el plazo de prescripción de una deuda en particular, es recomendable consultar a un experto en derecho financiero o solicitar asesoramiento legal.

Beneficios de la prescripción de deudas

La prescripción de deudas puede traer consigo varios beneficios tanto para el deudor como para el acreedor. Para el deudor, significa que ya no está obligado a pagar la deuda en cuestión, ya que esta ha sido considerada como prescrita por ley.

Por otro lado, para el acreedor, implica la pérdida del derecho a reclamar dicha deuda, ya que ha pasado el tiempo establecido por ley para hacerlo. Esto significa que el acreedor no podrá emprender acciones legales ni perseguir judicialmente al deudor para el cobro de la deuda.

Es importante resaltar que la prescripción de una deuda no implica que esta desaparezca por completo del historial crediticio del deudor. La deuda prescrita seguirá apareciendo en el historial crediticio, pero se debe indicar claramente que ha prescrito y que no tiene valor legal para efectos de cobro.

Comprender los plazos de prescripción y los beneficios asociados a la prescripción de deudas es fundamental para todos aquellos que se encuentren en una situación de endeudamiento. Recuerda siempre consultar a un experto o buscar asesoramiento legal si tienes alguna duda específica sobre tu caso particular.

Qué acciones pueden interrumpir el plazo de prescripción de una deuda en España

La prescripción de una deuda es un tema relevante y de suma importancia para aquellos que enfrentan problemas financieros en España. Comprender qué acciones pueden interrumpir el plazo de prescripción es crucial para evitar mayores complicaciones legales.

En España, el plazo de prescripción para la reclamación de una deuda varía según el tipo de obligación y las circunstancias particulares de cada caso. Sin embargo, existen algunas acciones que pueden interrumpir este plazo y reiniciar el cómputo desde cero.

1. Reconocimiento expreso de la deuda

Uno de los mecanismos más comunes para interrumpir la prescripción de una deuda es el reconocimiento expreso de la misma. Esto ocurre cuando el deudor, de manera voluntaria y por escrito, admite la existencia de la deuda y asume su compromiso de pago.

Es importante tener en cuenta que el reconocimiento debe ser claro y sin lugar a dudas. Un simple comentario o conversación informal no será suficiente para interrumpir el plazo de prescripción. Es necesario contar con pruebas documentales que respalden el reconocimiento expreso.

2. Interposición de una demanda judicial

Otra forma efectiva de interrumpir el plazo de prescripción de una deuda es mediante la interposición de una demanda judicial. Al presentar una demanda ante los tribunales, el proceso legal suspende el plazo de prescripción y establece un nuevo inicio desde la fecha en que se inicia el procedimiento.

Es importante destacar que la demanda debe estar debidamente fundamentada y contar con los elementos necesarios para sostener la reclamación de la deuda. Además, es fundamental cumplir con los plazos y requerimientos procesales establecidos por la legislación española.

3. Reconocimiento tácito de la deuda

Aunque el reconocimiento expreso de una deuda es la forma más clara de interrumpir la prescripción, también existe la posibilidad de interrumpirla mediante un reconocimiento tácito. Esto sucede cuando el deudor realiza actos inequívocos que demuestran su voluntad de pagar o de reconocer la existencia de la deuda.

Estos actos pueden variar según el caso, pero algunos ejemplos comunes incluyen realizar pagos parciales, enviar cartas o correos electrónicos reconociendo la deuda, o cualquier otro gesto significativo que demuestre la intención de cumplir con la obligación pendiente.

4. Renuncia a la prescripción

Por último, es posible interrumpir el plazo de prescripción de una deuda mediante la renuncia expresa por parte del acreedor. Esta renuncia implica que el acreedor deja sin efecto la prescripción y se compromete a no iniciar acciones legales para reclamar la deuda.

La renuncia debe ser voluntaria, libre de coerción y contar con el consentimiento expreso del acreedor. Además, las partes deben formalizar esta renuncia a través de un contrato o documento legal que refleje su decisión mutua de renunciar a los beneficios de la prescripción.

Conocer las acciones que pueden interrumpir el plazo de prescripción de una deuda en España es fundamental para aquellos que enfrentan situaciones financieras complicadas. Ya sea a través del reconocimiento expreso, la interposición de una demanda judicial, el reconocimiento tácito o la renuncia expresa, es importante tomar medidas oportunas para evitar la extinción de derechos y posibles consecuencias legales desfavorables.

La prescripción de una deuda significa que el deudor ya no tiene ninguna obligación de pago

La prescripción de una deuda es un concepto fundamental en el marco legal español. Cuando una deuda prescribe, significa que el deudor ya no tiene ninguna obligación de pago y el acreedor pierde su derecho a reclamar el dinero adeudado.

Es importante destacar que la prescripción de una deuda no implica que ésta desaparezca por completo. Simplemente significa que el deudor ya no puede ser legalmente obligado a pagarla y el acreedor ya no tiene la posibilidad de exigir su cumplimiento.

En España, los plazos de prescripción de las deudas están establecidos en el Código Civil y pueden variar en función del tipo de deuda. A continuación, te daremos más detalles sobre los plazos de prescripción para diferentes tipos de deudas:

Deudas con el Estado

Las deudas con el Estado, como impuestos o multas, siguen un plazo de prescripción distinto al de otras deudas. En general, las deudas con Hacienda prescriben a los 4 años, contados desde la fecha en que finaliza el plazo de presentación de la declaración o se produce el hecho imponible.

Por otro lado, las multas de tráfico también tienen un plazo de prescripción de 4 años, pero en este caso, se cuentan desde la fecha en que la sanción adquiere firmeza. Es importante tener en cuenta que este plazo puede interrumpirse si el deudor realiza algún pago voluntario o existe alguna actuación administrativa relacionada con la deuda.

Deudas derivadas de contratos

Las deudas derivadas de contratos, como préstamos o créditos, tienen un plazo de prescripción de 15 años en España. Esto significa que el acreedor tiene un máximo de 15 años para reclamar la deuda desde la fecha en que ésta se haya vuelto exigible.

Es importante destacar que este plazo puede ser interrumpido si el acreedor realiza alguna acción legal para reclamar la deuda, como presentar una demanda o enviar un requerimiento de pago fehaciente al deudor.

Deudas hipotecarias

En el caso de las deudas hipotecarias, el plazo de prescripción es de 20 años. Esto significa que el acreedor tiene un máximo de 20 años para reclamar la deuda desde la última vez que se haya exigido el pago.

Es importante mencionar que en el caso de las deudas hipotecarias, existe la posibilidad de que el acreedor ejecute la hipoteca y se realice la subasta del bien hipotecado en caso de impago. Sin embargo, esto no afecta al plazo de prescripción de la deuda, ya que los plazos pueden ser diferentes para la ejecución hipotecaria y la prescripción de la deuda.

Beneficios de la prescripción de deudas

La prescripción de una deuda puede ser beneficiosa para el deudor, ya que le permite liberarse de una obligación financiera que no ha sido reclamada en un plazo determinado. Esto significa que, una vez que una deuda prescribe, el deudor ya no tiene la responsabilidad legal de pagarla, lo que supone un alivio económico para él.

Además, la prescripción de una deuda también puede tener implicaciones en el ámbito crediticio. Una vez que una deuda prescribe, desaparece del historial crediticio del deudor, lo que puede mejorar su calificación crediticia y facilitar futuras solicitudes de préstamos o financiación.

Es importante tener en cuenta que la prescripción de una deuda no es automática. El deudor debe cumplir con los plazos establecidos por ley y asegurarse de que se cumplan las condiciones necesarias. Además, la prescripción de una deuda no afecta a otros aspectos legales relacionados con la misma, como posibles acciones judiciales o procedimientos de ejecución hipotecaria.

Qué sucede si un acreedor intenta cobrar una deuda prescrita

La prescripción de deudas es un tema importante que afecta tanto a los acreedores como a los deudores. Cuando una deuda ha alcanzado su plazo de prescripción, básicamente significa que el acreedor ya no tiene derecho legal a reclamar el pago de dicha deuda. Sin embargo, esto no siempre es comprendido claramente por todas las partes involucradas.

Entonces, ¿qué sucede si un acreedor intenta cobrar una deuda que ya ha prescrito? En primer lugar, es fundamental entender cómo funciona la prescripción de deudas en España. Según el Código Civil español, el plazo de prescripción general para las deudas es de 5 años, aunque existen algunas excepciones y casos especiales que pueden tener plazos de prescripción diferentes.

Si un acreedor intenta cobrar una deuda que ha prescrito, es importante que el deudor conozca sus derechos y sepa cómo actuar ante esta situación. En primera instancia, el deudor puede presentar una reclamación al acreedor comunicando claramente que la deuda ha prescrito y, por lo tanto, no está obligado a pagarla. Es recomendable hacerlo por escrito y enviarlo por correo certificado o burofax, para contar con un comprobante fehaciente de la comunicación enviada.

En caso de que el acreedor ignore la reclamación del deudor y continúe con los intentos de cobro, el deudor tiene varias opciones a su disposición. Una de ellas es solicitar asesoramiento legal y presentar una demanda judicial para demostrar que la deuda ha prescrito. El juez, tras analizar la situación y las pruebas presentadas, puede llegar a declarar la prescripción de la deuda y, por ende, exonerar al deudor del pago.

Otra opción que tiene el deudor es acudir a una organización de defensa del consumidor o a la Agencia Española de Consumo, Seguridad Alimentaria y Nutrición (AECOSAN). Estos organismos pueden mediar entre el deudor y el acreedor, ayudando a resolver el problema de manera extrajudicial.

Es importante tener en cuenta que, aunque la deuda haya prescrito, es posible que el acreedor pueda seguir intentando cobrarla. Esto se debe a que el deudor puede haber reconocido o renovado la deuda posteriormente, lo que podría reiniciar el plazo de prescripción. Por esta razón, es fundamental no realizar ningún acuerdo de pago, firma o reconocimiento de la deuda después de su prescripción.

Si un acreedor intenta cobrar una deuda prescrita, el deudor tiene derechos y opciones legales para protegerse. Es fundamental conocer los plazos de prescripción de deudas y actuar rápidamente ante cualquier intento de cobro ilegal. La comunicación escrita, asesoramiento legal y mediación son herramientas útiles para resolver este tipo de situaciones.

Existe algún plazo máximo para reclamar una deuda antes de que prescriba

En España, la prescripción de deudas es un tema que genera muchas dudas e incertidumbre. Es importante conocer los plazos y beneficios que existen al respecto para evitar situaciones desfavorables.

Una de las principales preguntas que surgen en relación a la prescripción de deudas es si existe algún plazo máximo para reclamar una deuda antes de que esta prescriba. La respuesta es sí, y es crucial tener en cuenta este plazo para proteger nuestros derechos.

En general, el plazo de prescripción de las deudas en España es de cinco años, aunque puede variar según el tipo de deuda y las circunstancias particulares. Este plazo comienza a contar desde la fecha en la que la deuda se hizo exigible, es decir, desde el momento en que el acreedor tiene derecho a reclamar el pago.

Es importante mencionar que existen excepciones a este plazo. Por ejemplo, en el caso de las deudas hipotecarias, el plazo de prescripción es de 20 años. Además, hay casos en los que el plazo de prescripción puede interrumpirse, lo que significa que vuelve a comenzar a contar desde cero.

Beneficios de la prescripción de deudas

Más allá de los plazos establecidos, la prescripción de deudas también conlleva ciertos beneficios para los deudores. Uno de los principales beneficios es que, una vez que una deuda ha prescrito, el deudor ya no está legalmente obligado a pagarla.

Esto significa que el acreedor ya no puede exigir el pago de la deuda ni iniciar acciones legales para reclamarlo. Es un alivio para aquellos que han estado lidiando con deudas durante largo tiempo y finalmente pueden verse liberados de esa carga.

Es importante destacar que la prescripción de una deuda no implica necesariamente que ésta desaparezca por completo. Aunque el deudor ya no esté legalmente obligado a pagarla, la deuda sigue existiendo. Sin embargo, al haber prescrito, su cobro se vuelve mucho más difícil y menos probable.

El plazo de prescripción de deudas en España es de cinco años en la mayoría de los casos, pero puede variar según el tipo de deuda. La prescripción de una deuda otorga beneficios a los deudores, liberándolos de la obligación legal de pagar, aunque la deuda siga existiendo en teoría. Es importante tener conocimiento de estos plazos y beneficios para proteger nuestros derechos y evitar situaciones desfavorables.

Cuál es el plazo de prescripción para las deudas hipotecarias en España

Las deudas hipotecarias son una preocupación común para muchas personas en España. Afortunadamente, existe un plazo de prescripción que establece el período de tiempo en el que los prestamistas pueden reclamar el pago de la deuda. Es importante conocer este plazo y entender cómo funciona para poder tomar decisiones financieras informadas.

En España, el plazo de prescripción para las deudas hipotecarias es de 20 años. Esto significa que después de transcurrido ese período, el prestamista ya no puede exigir el pago de la deuda. Sin embargo, es importante tener en cuenta que existen algunas circunstancias que pueden interrumpir o suspender el plazo de prescripción.

Una de estas circunstancias es la interposición de una demanda judicial por parte del prestamista. Si el prestamista presenta una demanda antes de que expire el plazo de prescripción, se interrumpe el plazo y este comienza a contar nuevamente desde cero. En este caso, el deudor still deberá hacer frente a la deuda.

Otra situación que puede detener la prescripción es el reconocimiento de la deuda por parte del deudor. Si el deudor reconoce de manera expresa o tácita que debe la cantidad adeudada, también se reinicia el plazo. Esto significa que incluso si ha pasado mucho tiempo desde que se contrajo la deuda, el prestamista aún puede reclamar su pago.

Beneficios de la prescripción de deudas hipotecarias

- Alivio financiero: La prescripción de la deuda hipotecaria puede suponer un enorme alivio para aquellas personas que han sido afectadas por problemas económicos, como el desempleo o la enfermedad. El hecho de que la deuda prescriba les permite recuperar una cierta estabilidad financiera y comenzar de nuevo sin la carga de una deuda pendiente.

- Seguridad jurídica: La prescripción de la deuda otorga seguridad jurídica tanto al deudor como al prestamista. Una vez que ha transcurrido el plazo establecido por ley, el prestamista ya no tiene derecho a reclamar el pago y el deudor ya no tiene la obligación legal de cumplir con esa deuda.

- Paz mental: No tener una deuda pendiente puede ser un gran alivio emocional. Poder dejar atrás la preocupación constante por el pago de una deuda ofrece una paz mental invaluable que beneficia directamente la salud y el bienestar del deudor.

Es importante destacar que aunque la deuda prescriba, esto no significa que desaparezca por completo. Aunque el prestamista ya no pueda exigir el pago de la deuda, el deudor seguirá figurando en los registros de morosos hasta que se proceda a su cancelación. Además, es posible que los prestamistas aún intenten recuperar la deuda a través de métodos menos formales, como llamadas telefónicas o cartas de cobro.

El plazo de prescripción para las deudas hipotecarias en España es de 20 años. Sin embargo, es importante tener en cuenta las circunstancias que pueden interrumpir o suspender este plazo. La prescripción de la deuda hipotecaria puede ofrecer importantes beneficios, como alivio financiero, seguridad jurídica y paz mental. Sin embargo, es importante comprender que aunque la deuda prescriba, aún pueden existir efectos secundarios, como figurar en registros de morosos o intentos de cobro por parte de los prestamistas.

-Quiénes son los principales beneficiados por la prescripción de deudas en España?

La prescripción de deudas en España beneficia principalmente a los deudores y consumidores. En el sistema legal español, la prescripción es un mecanismo que permite que las deudas se extingan automáticamente después de un cierto periodo de tiempo si no son reclamadas por el acreedor.

Entre los principales beneficiados se encuentran aquellos individuos o empresas que tienen deudas antiguas y que han estado inactivas durante muchos años. Estos deudores ya no tienen la obligación legal de pagar dichas deudas una vez que han prescrito. Esto puede suponer un gran alivio para aquellos que se han visto sobrepasados por sus obligaciones financieras pasadas y les permite comenzar de nuevo sin la carga de deudas del pasado.

Además, la prescripción de deudas también beneficia a los consumidores en general. Al tener un plazo establecido para la prescripción de deudas, se fomenta un ambiente más equitativo y justo en las relaciones entre los prestamistas y los prestatarios. Los consumidores pueden sentirse más seguros al saber que existe un límite de tiempo en el cual las deudas puedan prescribir, lo que evita situaciones injustas o abusivas.

Otro grupo que se beneficia de la prescripción de deudas son los sectores más vulnerables de la sociedad, como las personas con bajos ingresos o aquellas que están en riesgo de exclusión social. La posibilidad de que sus deudas prescriban les brinda una oportunidad de recuperarse económicamente y mejorar su calidad de vida.

También es importante destacar que la prescripción de deudas contribuye a la estabilidad y seguridad jurídica del sistema financiero en general. Establecer plazos de prescripción claros y aplicables ayuda a evitar situaciones de incertidumbre legal y garantiza que las deudas no perduren indefinidamente, lo que sería perjudicial tanto para los acreedores como para los deudores.

Preguntas frecuentes (FAQ)

1. ¿Cuánto tiempo tengo para reclamar una deuda?

El plazo para reclamar una deuda en España es de 5 años desde la fecha en que se pudo exigir el pago.

2. ¿Qué ocurre si la deuda prescribió?

Si la deuda prescribió, el deudor ya no tiene la obligación legal de pagarla, pero esto no significa que el acreedor no pueda intentar cobrarla a través de acciones extrajudiciales.

3. ¿Existe alguna forma de interrumpir la prescripción de una deuda?

Sí, la prescripción de una deuda puede ser interrumpida a través de una reclamación judicial o escrita al deudor, también se puede interrumpir si el deudor reconoce la deuda o efectúa un pago parcial.

4. ¿Los intereses de la deuda también prescriben?

Sí, los intereses de una deuda también están sujetos a prescripción y siguen los mismos plazos que la deuda principal.

5. ¿Puede una deuda volver a prescribir después de haber sido interrumpida?

No, una vez que la prescripción de una deuda ha sido interrumpida, el plazo comienza a contar nuevamente desde el principio, sin posibilidad de que vuelva a prescribir.

Entradas relacionadas